| 东岳这头低调的化工牛还可以跑多远? | |

| 由于行业景气反转,盈利大升的东岳(00189)在复盘9个多月的时间股价上涨超过4.7倍,股价跟10月中相比也上涨41.7%,目前市值158亿港币。

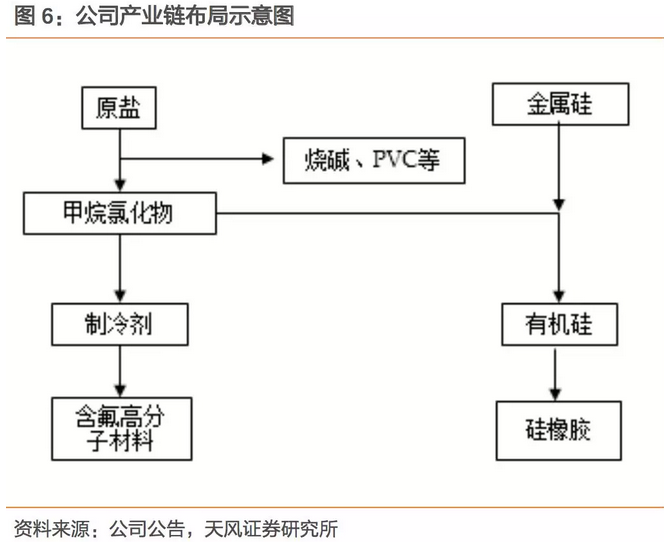

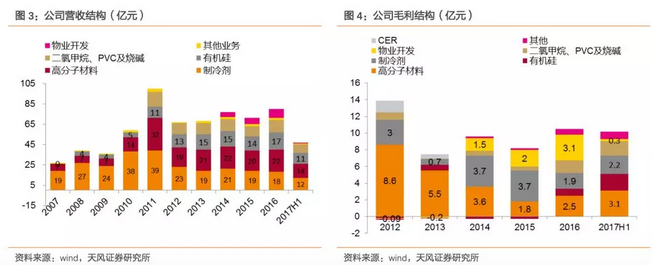

公司在1月26号发布盈喜,按公告净利润同比增长超过160%来计算,2017年公司净利润预计达15.29亿人民币,相当于19亿港币。这也是公司上市10年多以来,业绩的第二高峰,上次由于制冷剂价格大幅上涨,公司业绩高峰收入突破100亿人民币,净利润达21.9亿人民币还是在2011年,高峰之后行业迎来了几年的低迷期,东岳2012-2016年收入一直徘徊在60-70几亿人民币,而股价也在这些年坐了一轮又一轮的过山车。 17年业绩第二高峰之后公司未来的盈利到底会有什么不同于以往的走势,仍然值得我们探讨一下。 这次的高峰能持续吗? 1.产品结构优化 2011年业绩出现高峰的时候,主要由于制冷剂价格大幅上涨所致,当年制冷剂的销售分别占收入和经营溢利的55%和50%,而高分子材料和有机硅的收入占比分别为31%和10%,从2017年上半年业绩来看,高分子材料、制冷剂和有机硅的收入占比分别为30%、25%和24%,经营溢利占比分别为30%、22%和20%。 简单来说,公司的产品结构已经从依靠制冷剂一条腿走路优化成靠高分子材料、制冷剂、有机硅和基础化学品多条腿走路的状况。而化工行业的复苏也不仅仅是制冷剂价格的上涨,其他几个产品板块在2017年都有不错的表现。

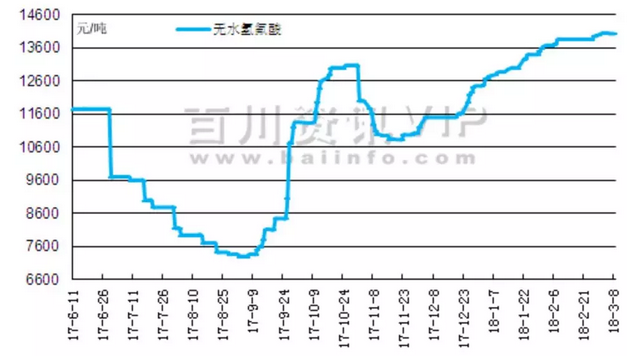

1.1制冷剂状况分析 目前广泛应用的制冷剂主要有第二代产品(主要是R22)和第三代产品(主要是R32,R125,R134a和R410a)。由于环保规定,国家对第二代制冷剂产品已经从2013年起实行配额制,并计划在2020年将第二代制冷剂配额从2015年的27.4万吨削减到20万吨,2030年完全淘汰;第三代制冷剂也将从2024年开始削减。 2011年之后行业景气持续低迷和配额制实施以后,行业的集中度有了很大的提升,中小企由于没有全产业链配套和技术、成本优势,最终只能退出市场。 东岳目前拥有R22产能22万吨/年,R32产能3万吨/年,产能占比在国内均排第一。公司制冷剂产品收入中,R22占比42%,其次是R410a和R134,分别占16%和10%,在产能收缩和下游空调和汽车需求维持稳定的情况下,由主要原材料剧毒高污染的氢氟酸涨价推动的制冷剂价格有望维持在高位,像东岳这样的龙头企业销售制冷剂的吨毛利也有望扩大。 三月份以来各制冷剂的价格同比增长超过30%,价格并没有反转趋势。

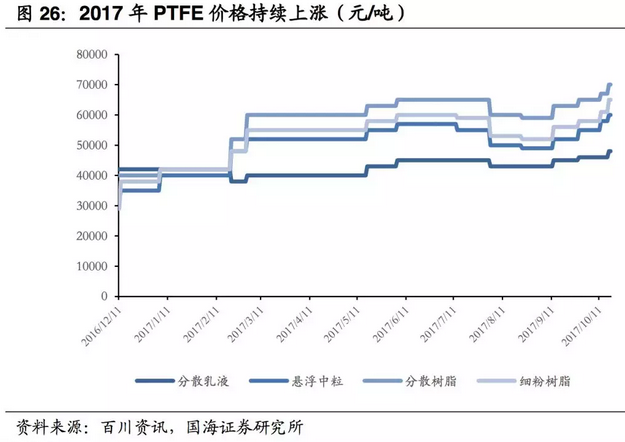

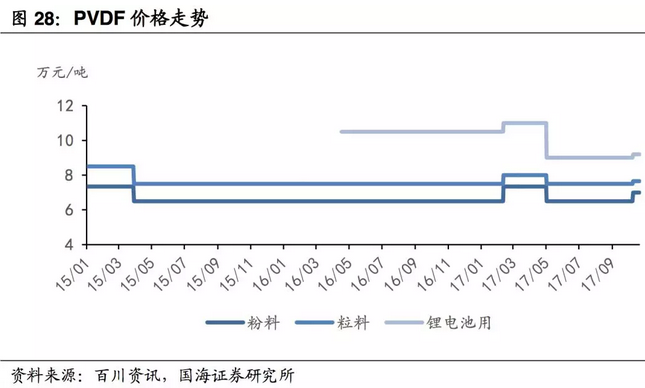

1.2含氟高分子材料 东岳目前含氟高分子材料里聚四氟乙烯(PTFE)营收占比47%,其次是聚偏氟乙烯(PVDF),营收占比16%,公司目前拥有PTFE和PVDF产能分别为4.5万吨和1万吨,分别占国内总产能的39%和24%,产能基本也处于行业第一的位置。 PTFE从2012-2016年价格长期在4-5万元/吨徘徊,2017年以来,由于上游原材料涨价,PTFE里的普通悬浮中粒价格从年初的3.5万元/吨上涨到6.5-6.7万元/吨,1月东岳的出厂价上调到7万元/吨,开工率已经达到70%,而3月9号的最新报价显示,悬浮中粒出厂报盘已经上涨到8.2万元/吨,分别较去年初和去年底的价格上涨130%和24%。 PVDF价格来看相对增幅较小,但根据东岳3月9号对外报价粉料出厂报价7.6万元/吨,也比2017年初上涨16.9%,且货源紧张,库存较低。

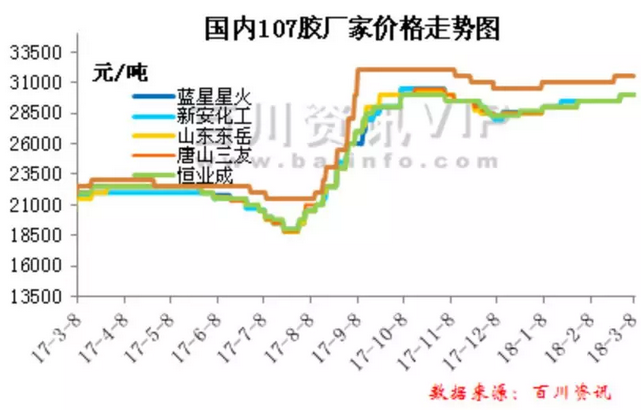

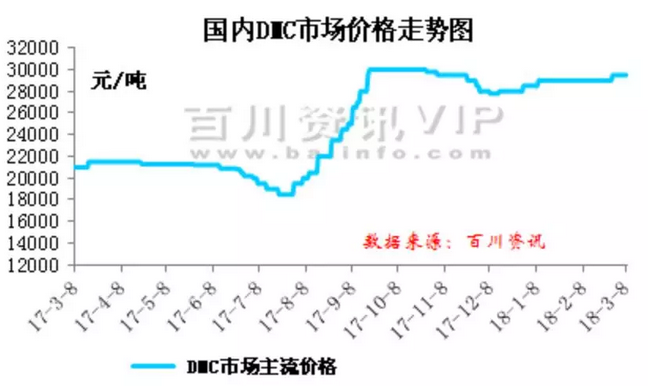

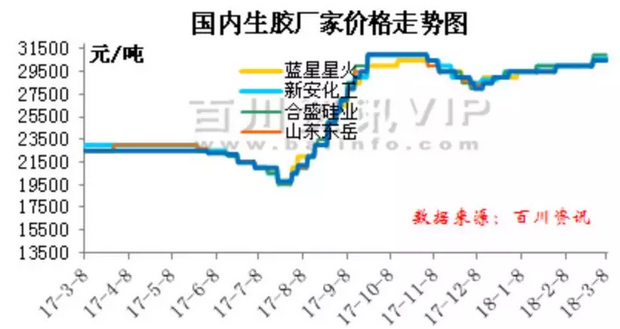

1.3有机硅业务分析 中国目前是全球有机硅市场最大的生产国和消费国,产能和消费量都占全球50%,2016年中国有机硅的消费量为228万吨,从2006年以来消费量的年均增长率达15%以上,支撑消费的下游应用领域主要包括建筑(占比24%),电子/小家电(占比20%),电力(占比14%),纺织(占比10%)。 2016年中国有机硅单体产能在279.5万吨/年,行业在消化过剩产能后从2016第三季度迎来景气反转,2018年没有新增产能,未来价格有望继续高位运行。 东岳有机硅产能25万吨,占比9%,国内排名第四。国内有效产能已经集中在14家产商。公司目前有机硅业务主要产品为107硅橡胶、DMC和生胶,分别占有机硅收入比重的28%、17%和15%。目前三大主要产品的价格都维持在2017年9月的高位,三月以来有机硅单体企业开工率也在80-90%多的满负荷状态。

公司在18年1月18号发增资东岳有机硅的公告,东岳大股东傅军持有的长石投资和东岳主席张建宏、财务总监张哲峰合共持股超过30%的淄博晓希合计出资4.15亿人民币取得东岳有机硅23%的股权。虽然增资协议让上市公司的部分权益资产转移到公司的高管和大股东手中,但侧面也显示了高管和大股东对于公司有机硅业务发展的长期看好。 关于公司和化工行业的一点投资思考 国内化工行业在2012年以前固定资产投资维持在20-30%的高位,直到2015年之后出现负增长,产能扩张的周期进入尾声。在环保趋紧的形势下,中小化工企业未来只能选择退出市场,而龙头企业通过上下游产业链布局,多元化的产品结构有可能走出周期,将产品向高附加值、高端化学品的方向延生。未来随着行业整合加快,化工行业里也会出现更多市值千亿的龙头公司。 东岳作为一个成立超过30年,上市超过10年的化工企业,大股东新华联投资东岳也超过20年,虽然有15年财务挪用事件被停牌一年的黑历史,但公司在主营业务上发展一直比较稳健,17年6月复盘之后,股价表现突出,18年3月5号正式加入港股通,3月7号-9号内地投资者通过港股通买进东岳合计1567万股,成交价在7.5港币附近。 数额目前来看虽然不大,但对标在A股上市的巨化股份(20倍PE估值),东岳估值明显偏低,未来也不排除内地投资者会给东岳带来价值重估。 目前覆盖东岳的券商主要是几家中资机构,包括国海证券、天风证券和第一上海(0.93, 0.00, 0.00%),国海证券更是在3月4号大幅上调公司的盈利预测和目标价,以2018年12倍PE计目标价调到14.91港币。笔直认为东岳的各化工产品价格在第一季以来并没有反转趋势,今年盈利虽然未必能像去年取得一倍以上增幅,但20-30%的盈利增长也属于大概率事件。 即便以估值不提升保守的10倍PE来计算,公司的股价应该在11块港币以上。目前的价位来说仍然很值得投资! 作者为香港证监会持牌人士,作者和其客户持有东岳集团(8.6, 0.00, 0.00%)。 |

|